INSS s/ Verbas Creditórias Folha de Pagamento e Cessão de Mão de Obra

Consultoria especializada para a sua empresa, trata-se da recuperação de valores mensalmente pagos ao INSS

decorrentes de contribuições previdenciárias indevidas, excessivas ou pagas a maior.

Como praxe comum as empresas recolhem as contribuições previdenciárias sobre todas as verbas recebidas pelos

empregados ou prestadores de serviços (art. 22 da Lei n.º 8.212/91), quando juridicamente nem todas sofrem a

incidência da contribuição previdenciária, entre elas destacamos as verbas trabalhistas de natureza indenizatória

e/ou eventual, como por exemplo: as férias indenizadas e o terço constitucional de férias, aviso prévio indenizado,

auxílio-doença, retenção dos 11% na prestação de serviços, entre outros.

Da Legalidade do Crédito

O INSS vem insistindo no recolhimento das contribuições previdenciárias sobre as parcelas de caráter não salarial,

ou seja, verbas que têm como finalidade a reparação de danos ou o ressarcimento de gastos do empregado em franca violação

da legalidade. Essa prática ilegal gera ao empregador o direito de reaver todos os valores que indevidamente foi compelido,

obrigado a recolher.

Como praxe comum as empresas recolhem as contribuições previdenciárias sobre todas as verbas recebidas pelos empregados ou

prestadores de serviço, quando juridicamente nem todas sofrem a incidência da contribuição previdenciária, entre elas destacamos

as verbas trabalhistas de natureza indenizatória e/ou eventual, como por exemplo: o adicional noturno, insalubridade, salário-maternidade,

terço constitucional de férias e férias indenizadas, adicional de periculosidade, salário família, aviso prévio, salário educação, auxílio

doença e auxílio creche e outros.

A não incidência da contribuição previdenciária foi firmada a partir de 2005, ao fundamento de que a referida verba tem natureza compensatória/indenizatória

e que, nos termos da legislação vigente, somente as parcelas incorporáveis ao salário para fins de aposentadoria sofram a incidência da contribuição

previdenciária, tendo destes então reiterados julgados do Supremo Tribunal Federal e do Superior Tribunal de Justiça, RE 478410 / SP.

Identificação dos Créditos Passiveis de Serem Recuperados

Essa etapa realiza uma análise da retrospectiva de processos, autuações e procedimentos adotados pela empresa, visando elaborar um diagnóstico sobre os valores efetivamente devidos e sobre os valores pagos, com base na análise dos normativos legais aplicáveis, possibilitando de estratégias jurídico-processuais relativas à recuperação de créditos e a recuperação dos recolhimentos de contribuições previdenciárias indevidas.

Métodos de Trabalho e de Apresentação.

Análise de todos os documentos abaixo:

Resumo da Folha de Pagamento (verbas salariais e não salariais)

Tabela de Incidência (contexto e natureza das verbas = Eventual ou Habitual)

Convenção ou Acordo Coletivo (situações e caracterizações específicas)

Período de levantamento: últimos 5 anos

A não incidência da contribuição previdenciária foi firmada a partir de 2005, ao fundamento de que a referida verba tem natureza compensatória/indenizatória e que, nos termos da legislação vigente, somente as parcelas incorporáveis ao salário para fins de aposentadoria sofrem a incidência da contribuição previdenciária, tendo destes então reiterados julgados do Supremo Tribunal Federal e do Superior Tribunal de Justiça, RE 478410 / SP.

Revisão Fiscal & Tributária Federal

Dos Principais Impostos e Contribuições

Imposto de Renda das Pessoas Jurídicas – IRPJ

Contribuição Social sobre o Lucro - CSLL

Programa de Integração Social - PIS/Pasep

Contribuição para o Financiamento da Seguridade Social - COFINS

Imposto sobre Produtos Industrializados – IPI

Primeira Análise

Nesta etapa do trabalho apresentaremos o resultado da revisão disposto no item anterior. A apresentação será na forma

de um Sumário Executivo, contendo as constatações (problemas identificados), devidamente fundamentados pela legislação

vigente à época, seguido de nossa opinião quanto aos riscos e oportunidades eventualmente existentes (contingência ativa

ou passiva), sempre que possível acompanhada dos valores envolvidos.

Com base nesse sumário executivo os gestores e técnicos das áreas envolvidas (contabilidade e fiscal), terão os elementos

suficientes para análise e tomada das decisões que forem requeridas.

Segunda Análise e Acompanhamento

Nesta etapa, consideramos o acompanhamento nos próximos 3 (três) meses, após o término e apresentação do nosso trabalho.

Esse acompanhamento tem como objetivo assegurar a alta administração sobre a efetivação dos ajustes e acertos deliberados.

Na prática consiste numa revisão continuada com atenção aos ajustes necessários identificados, sejam eles em sistema, processos,

planilhas, contabilizações etc. Enfim, visa garantir a efetivação das mudanças que foram deliberadas.

Contempla também a habilitação dos créditos que supostamente foram identificados pela PAINEL CONTÁBIL. Nesse caso, as retificações

e ajustes nas obrigações acessórias pretéritas, ficará a cargo da PAINEL CONTÁBIL nos termos e condições desse contrato.

O trabalho segue dividido por fases:

1ª - Compreende o diagnóstico quanto aos procedimentos aplicados na apuração dos tributos e preenchimento das obrigações acessórias;

2ª - Compreende o levantamento e apropriação de créditos e regularização de débitos relativo aos demais tributos, relacionados ao crédito,

por ocasião do diagnóstico, que segue assim dividido:

A PRIMEIRA FASE - Revisão quanto aos Procedimentos Tributários aplicados nos últimos 5 (cinco) anos

Para esta etapa será aplicado os seguintes procedimentos:

- Revisão das Bases de Cálculo dos Impostos Diretos, Indiretos e Contribuições Confronto das bases revisadas com as informações apresentadas nas obrigações acessórias

- Levantamento dos pontos consideráveis, atentando-se ao fato de existir possíveis créditos tributários ou contingências

- Discussão com a direção da Contratante, para os casos que não tratam “erros de fato” ou contencioso prévio apontado em relatórios e suas bases legais

- Discussão com departamento jurídico da Contratante em dar andamento ou não na apropriação dos créditos apresentados com fundamentação em decisões favoráveis aos Contribuintes no STJ ou outras esferas

- Elaboração e apresentação de relatório de recomendações substanciado com as devidas bases legais, contendo nossos comentários e sugestões

A SEGUNDA FASE - Levantamento, validação, apropriação e habilitação dos créditos tributários e correção dos débitos correlacionados.

A recuperação, no que tange ao nosso trabalho, limita-se à esfera administrativa, e procederemos sem que haja qualquer risco para a CONTRATANTE e a CONTRATADA.

Nessa ocasião, caso existam inconsistências relacionadas com a mesma espécie do tributo do crédito, por exemplo, crédito de PIS e COFINS, nós regularizaremos também as inconsistências relacionadas ao PIS e COFINS do período do crédito, de forma a proporcionar a regularidade devida à habilitação em questão.

DA METODOLOGIA APLICADA:

Levantamento dos valores mediante documentação (notas fiscais, registros contábeis, DARF ’s, entre outros); com base dos arquivos EFD (SPED) e EFD Contribuições

Orientação na Retificação e entrega de obrigações acessórias necessárias

Orientação do Preenchimento das declarações pertinentes para habilitação dos créditos

Instrução para correta contabilização dos créditos apurados

Instrução e acompanhamento quanto a sua realização e contabilização

Laudos com relação completa de todas as notas fiscais e respectivos fundamentos legais para os créditos fiscais extemporâneos apontados

Recuperação de Créditos Trabalhistas

- Créditos Trabalhistas: depósitos de garantias e depósitos recursais

- Dinheiro pertencente à empresa e apto ao levantamento

- Risco inexistente. Valores liberados por decisão judicial

Benefícios

Recuperação de dinheiro efetivamente já pertencente à empresa

Faturamento não operacional, fluxo de caixa sem incidência de impostos

Marco Zero: Saque de valores disponíveis e informação total dos ativos trabalhistas da empresa em processos em andamento

Reorganização e dimensionamento financeiro real da carteira do jurídico contencioso trabalhista

Características do Serviço

- Transparência e Compliance: utilização de dados disponíveis a todos, sem qualquer agenda oculta

- Controle: Procurações específicas numeradas por processo, assegurando a limitação de atuação apenas nos processos determinados

- Confiança: Procurações que outorgam poderes de saque, mas o vincula a crédito em conta pré-determinado pelo cliente

- Acompanhamento em tempo real: informe diário de créditos efetuado sem conta, relatórios semanais e mensais de prestação de serviço

Impostos Pagos a Maior ou Indevido nas Empresas Optantes do Simples Nacional

Objetivo

Identificar nas apurações anteriores das empresas no regime do Simples Nacional, o PIS/COFINS e ICMS, os créditos de segregação indevida por verificação da movimentação de vendas dos produtos no âmbito federal e estadual na faixa de apuração do Simples Nacional.

Base Legal

Por base a Resolução CGSN 94/2011 art. 25 inciso I, b, reapura-se na página da apuração do Simples Nacional o valor de revenda dos produtos com incidência monofásica, considerando a classificação dos produtos (NCM), com base na Lei 10.483/2002, Lei nº 10.925/04 e dentro desta a faixa de segregação dos produtos considerados pelo Convênio ICMS 92/15 como substituição tributária de ICMS.

Levantamento dos créditos

As reclassificações tributárias dos produtos monofásicos por NCM são feitas:

- Realiza-se o processo de reapuração no PGDAS levantando as diferenças dos impostos

- Após reapurados os créditos, a Receita Federal vai processar num prazo de 3 a 7 dias os créditos para posterior compensação

- As compensações são feitas pelo aplicativo “Compensação a Pedido” no sistema da página do Simples Nacional

Processo de compensação

Uma vez, os créditos liberados, utiliza-se o sistema de “Compensação a Pedido” na página do Simples Nacional.

O processo de compensação é realizado pelos valores que aparecem como débito, sendo que poderão ser compensados

do crédito do imposto para o mesmo imposto, ou seja, do PIS para o PIS, COFINS para COFINS e assim por diante.

Os valores serão compensados após a data do vencimento do imposto para que se gere o débito

Os créditos de ISS / ICMS somente poderão ser compensados conforme se aplicar o caso, via ente federativo (prefeitura ou estado)

As compensações serão acompanhadas através do extrato de compensação emitido pela própria página da Receita

A empresa poderá optar por solicitar a restituição dos créditos em um processo que leva em torno de 5 anos da data da entrada do processo.

SINCOR Sistema de Conta Corrente de Pessoa Jurídica

O Sincor é o Sistema de Conta Corrente da Pessoa Jurídica da Receita Federal. Nesta conta corrente, a Receita Federal

armazena informações relativas à situação financeira de empresas, ou seja, é um banco de dados que registra créditos e

débitos de pessoas jurídicas, com relação aos tributos e contribuições federais – Imposto de Renda Pessoa Física, CSLL,

PIS, Confins e IPI.

Com base nas informações gerenciadas pelo Sincor, a Receita Federal emite as certidões de regularidade fiscal de empresas

credenciadas. Dessa forma, a Receita Federal tem a obrigação manter a base de dados atualizada com todos os pagamentos

realizados pelas empresas contribuintes, referente aos tributos federais (impostos e contribuições).

A questão é que nem todos os contribuintes (pessoas jurídicas) tem conhecimento sobre o Sincor e muito menos sobre créditos

apurados a seu favor. O extrato do Sincor é extremamente importante para esclarecer cobranças indevidas referente a recolhimentos

de tributos federais que já foram pagos pela empresa, bem como o levantamento de pagamentos em duplicidade e/ou indevidos que

tenham gerado créditos ao contribuinte. Portanto, com o extrato do Sincor o contribuinte tem a chance de resgatar créditos com

correção monetária.

Solicitação Administrativa de Extrato do Contribuinte

Portanto, quando é necessário dirimir dúvidas com relação ao destino dos recolhimentos de tributos federais, cabe à Receita Federal fornecer informações ao contribuinte e à instituição responsável pela arrecadação. Caso o contribuinte se depare com alguma resistência por parte da União em fornecer os dados solicitados, alegando que a base de dados não pode ser aberta a terceiros e que cabe às empresas manterem em ordem os registros contábeis, o contribuinte poderá acionar o poder judiciário, impetrando um habeas data para obter as informações desejadas quanto a sua situação perante ao Fisco Federal.

Medida Judicial para Obtenção do Extrato do Contribuinte

A Constituição Federal assegura aos cidadãos o direito à informação. Portanto, o governo não pode se negar a prestar informações,

na forma da lei, sob a alegação de que os dados são de uso interno ou porque o sistema está inoperante. À medida que a Receita Federal

usa o banco de dados do Sincor para emitir certidões de regularidade fiscal não existe justificativa legal para impedir o acesso a

informações para esclarecer dúvidas quanto ao recolhimento dos tributos. A Receita Federal não pode negar informações aos contribuintes.

Este foi o entendimento de desembargadores do Tribunal Regional Federal da 2ª Região, em processo impetrado por um hospital do Rio de Janeiro,

com repercussão nacional.

Para impetrar um habeas data o contribuinte, após a solicitação administrativa não ter surtido efeito, terá que anexar ao processo os

seguintes documentos:

- Comprovante referente ao esgotamento do prazo de 10 dias para o fornecimento da informação solicitada

- Comprovante de que o órgão público recusou o acesso ao banco de dados

- Recusa do órgão público em retificar as informações solicitadas pelo contribuinte

- Decurso de prazo superior a 15 dias para tomar uma decisão

Quais os riscos dessa medida judicial? Na verdade, como o contribuinte não dispõe de dados concretos com relação aos valores o processo não é

arriscado nem há como falar em sucumbência. O que existe é a obrigação que o órgão governamental tem, definida pela Constituição, em fornecer

o extrato do Sincor ao contribuinte. Por esta razão, é fundamental que o contribuinte (pessoa jurídica) faça o levantamento dos lançamentos no Sincor.

Quer saber mais sobre o extrato do Sincor? Não perca mais tempo. Entre em contato conosco!

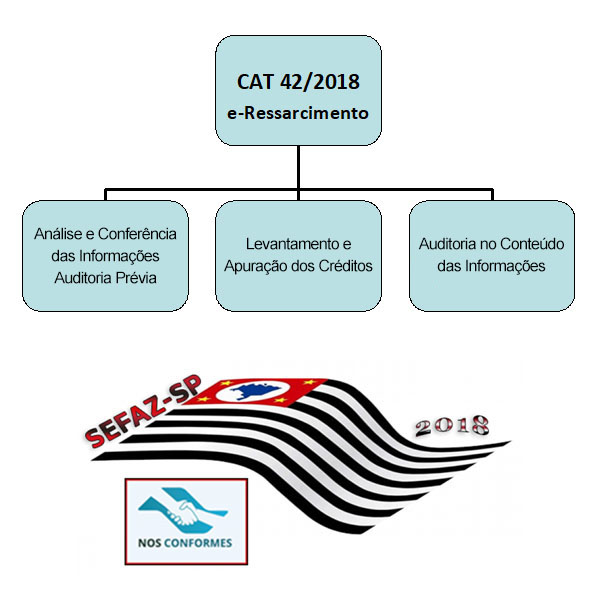

Portaria CAT 42/2018 - e-Ressarcimento

A Painel Contábil já está apta a atender a esta nova sistemática de apuração e utilização dos créditos de ICMS - CAT42/2018 com total segurança e rapidez.

ICMS - Fazenda paulista agiliza o ressarcimento de Substituição Tributária

Novo sistema trazido pela Portaria CAT 42/2018 permite que em até 24 horas o contribuinte receba um código eletrônico que permite lançar o crédito de

ICMS na apuração mensal. A melhoria favorece o atacado e o varejo paulista.

A Secretaria da Fazenda do Estado de São Paulo aperfeiçoou a sistemática de apuração de ressarcimento do ICMS retido por Substituição Tributária ou pago

antecipadamente. A medida inovadora é mais um passo dentro do Programa Nos Conformes, que simplifica o cumprimento das obrigações com o Estado e dá

celeridade aos processos por meio da modernização dos sistemas de informação.

A implementação do novo modelo normatizado pela Portaria CAT nº42 /2018, publicada na edição desta terça-feira (22/5) do Diário Oficial do Estado,

garante maior segurança jurídica aos contribuintes no processo de ressarcimento e aumenta a eficiência do Fisco no controle das informações prestadas.

A inovação atende os contribuintes substituídos do Regime Periódico de Apuração (RPA) como também contempla os optantes pelo Simples Nacional.

Parte do novo sistema de apuração, em vigor a partir deste mês, permite que o contribuinte envie as informações para um pré-validador, que irá avaliar

a consistência e o leiaute do arquivo digital e verificará a estrutura lógica das informações enviadas. Caso o preenchimento de algum campo esteja incorreto,

essa primeira etapa permite que o contribuinte faça a devida correção antes do encaminhamento do arquivo.

Com a pré-validação concluída, o arquivo digital deve ser enviado por Transmissão Eletrônica de Documentos (TED) para a Fazenda onde passará pelo pós-validador.

Nesta fase serão verificados, entre outros, a integridade dos lançamentos, a consistência dos dados, os valores declarados e a existência de informações em

duplicidade ou com o mesmo período de referência.

A agilidade desse novo sistema permite que em até 24 horas o contribuinte receba, via Domicílio Eletrônico do Contribuinte (DEC), um código eletrônico comprovando

o acolhimento do arquivo, podendo imediatamente lançar o valor do ressarcimento como crédito em sua apuração mensal.

Outra novidade já disciplinada na Portaria é o Sistema Eletrônico de Gerenciamento do Ressarcimento (o e-Ressarcimento), que entrará em vigor no próximo ano,

em março de 2019, e permitirá a consulta à conta corrente de controle de ressarcimento. Nele também será possível receber mensagens eletrônicas integradas ao DEC;

consultar a situação do processamento do arquivo; solicitar registro de imposto a ressarcir; utilizar o imposto a ressarcir nas modalidades de compensação,

transferência ou liquidação de débito fiscal; substituir arquivos e registrar a transferência de imposto.

Sobre o Nos Conformes

O Programa Nos Conformes inicia uma nova lógica de atuação do Fisco estadual, voltada ao apoio e à colaboração em substituição gradativa ao modelo excessivamente

focado na lavratura de autos de infração, que gera grande insegurança jurídica e induz o contencioso administrativo e judicial. Inovadora no contexto nacional, a

proposta está alinhada à avaliação de maturidade da gestão tributária (TADAT) utilizada por órgãos internacionais, como Fundo Monetário Internacional (FMI) e Banco

Interamericano (BID).

O objetivo é favorecer o equilíbrio competitivo entre os que cumprem as obrigações tributárias em relação aos que não cumprem. Dentro dessa lógica, os contribuintes

serão classificados em seis faixas de riscos a exposição de passivos tributários (A+, A, B, C, D e E) sendo "A+" a menor exposição e "E" a de maior risco. Desta forma,

o fisco passará a prestar assistência e tratamento diferenciado aos classificados em segmentos de menor risco de descumprimento (categorias A+, A, B e C), que representam

cerca de 80% dos contribuintes paulistas.

Fonte: Sefaz-SP

Entre em contato e solicite proposta comercial, um prazer lhe atender!

PAINEL CAT 207/2009 – Sistemática de Apuração Simplificada

Complexidade baixa, apresenta somente a movimentação de entrada e saída sem informação dos dados do controle de produção e controle de estoque.

A CAT 207/2009 possibilita que as empresas paulistas se apropriem, de forma simplificada dos créditos acumulados do ICMS dos últimos 5 anos.

Publicada pela SEFAZ-SP em 13/10/2009, define um método simplificado de apuração do crédito acumulado de ICMS com base no IVA (Índice de Valor Acrescido),

que é definido de acordo com o ramo de atividade de cada empresa.

O benefício pode ser aproveitado pelas empresas contribuintes com crédito acumulado de valor inclusive superior a R$ 384.200 (10 mil UFESPs) por mês;

limitando os créditos mensais em 10.000 UFESPs (Unidade Fiscal do Estado de São Paulo,

cujo o valor unitário para o ano de 2026 equivale a R$ 38,42, o que totaliza para um período de 5 anos a importância de R$ 23.052.000,00 a ser recuperado.

Se o valor do crédito acumulado mensal de ICMS for superior a 10.000 UFESPs, a empresa poderá utilizar a CAT83/09 como método de apuração pelo custeio

para ressarcimento de todo o valor acumulado do crédito ICMS.

PAINEL CAT 83/2009 – Custeio (Sistema Eletrônico)

Complexidade alta, devido as informações obrigatórias do controle de produção e controle de estoque.

A portaria CAT 83/2009 foi publicada em Abril de 2009 pela Secretaria de Fazenda do Estado de São Paulo e define

o “Sistema de Apuração do Crédito Acumulado de ICMS sobre Mercadorias e Serviços”.

Esta portaria define o formato de geração de um arquivo magnético contendo todas as informações referentes ao ciclo de :

- Aquisição de materiais

- Remessas para industrialização

- Requisição de materiais para produção

- Formação de estoque de produtos acabados e vendas entre outras movimentações de estoque

Objetivo

Atendimento a Obrigação da CAT-83/2009, com todas as respectivas fichas conforme abaixo:

- Módulo 1 – Insumos

- Módulo 2 – Processo produtivo

- Módulo 3 – Produtos acabados e mercadorias para revenda

- Módulo 4 – Rateios

- Módulo 5 – Demonstrativos Auxiliares

- Módulo 6 – Geração do crédito acumulado do ICMS